산업소개

해외시장뉴스

캄보디아 기초화장품 시장동향

첨부파일

등록일 2024-07-16

조회수 237

-

캄보디아 기초화장품 시장동향

- 상품DB

- 캄보디아

- 프놈펜무역관 서정아

- 2024-07-09

- 출처 : KOTRA

-

Keyword#K-뷰티 #K-Beauty #한국 #스킨케어 #피부관리 #캄보디아 #기초화장품 #페이셜케어 #바디케어 #핸드케어 #미용 #그루밍 #퍼스널케어

캄보디아 스킨케어 제품 시장 지속 성장 중

한국산 스킨케어 시장 점유율 1위, K-뷰티 강세 지속

상품명 및 HS 코드

HS 코드: 330499 / 상품명: 기초화장용 제품류

<[참고] 화장품 HS 코드 및 품명>

HS 코드

품명

33.04

미용이나 메이크업용 제품류와 기초화장용 제품류[의약품은 제외하며, 선스크린(sunscreen) 또는 선탠(sun tan) 제품류를 포함한다], 매니큐어용 제품류 또는 페디큐어(pedicure)용 제품류

3304.10.00

- 입술화장용 제품류

3304.20.00

- 눈화장용 제품류

3304.30.00

- 매니큐어용 제품류와 페디큐어(pedicure)용 제품류

- 기타

3304.91.00

- - 가루(압축한 것인지에 상관없다)

3304.99

- - 기타

3304.99.20

- - - 여드름 억제 크림

3304.99.30

- - - 그 밖의 얼굴이나 피부용 크림과 로션

3304.99.90

- - - 기타

[자료: KOTRA 프놈펜 무역관 자체 정리]

시장동향

소득 향상, 미용에 대한 관심 증가 등에 따라 캄보디아 화장품 및 개인위생 제품 시장은 지속 성장하고 있다. 사계절 내내 덥고 햇볕이 강한 현지 기후 특성상 피부 관리의 중요성이 더욱 부각되고 있고 온오프라인 유통망 확대에 따른 화장품 구매 접근성 개선, 소셜 미디어 등을 통한 뷰티 트렌드 노출 등도 스킨케어 시장 성장에 기여하고 있다. 주로 도시의 젊은 인구 중심으로 다양한 수입 스킨케어 제품이 소비되고 있으며, 최근에는 남성용 제품 시장도 조금씩 확대되는 추세이다. 캄보디아 스킨케어 시장은 주로 보습, 미백, 자외선 차단, 세정 등의 기능을 갖춘 제품에 집중되어 있으며, 특히 흰 피부에 대한 선호도가 높아 미백 제품이 인기가 좋은 편이다. 품목별로는 스킨, 로션, 에센스, 크림, 마스크팩, 클렌징, 선케어 제품 등이 주로 유통되고 있다.

<캄보디아 최대 쇼핑몰 내 화장품 매장>

[자료: KOTRA 프놈펜무역관 촬영]

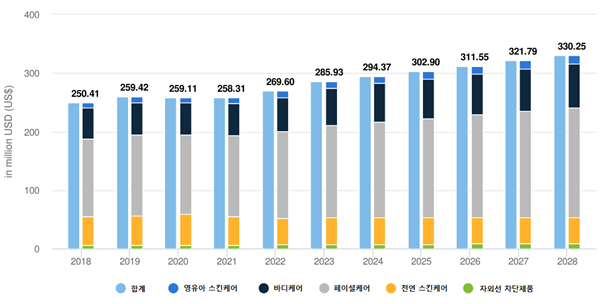

시장조사기관 스태티스타(Statista)에 따르면 2023년 기준 캄보디아 스킨케어 시장 규모는 전년 대비 6.0% 증가한 2억8593만 달러 규모를 기록했고, 1인당 평균 매출은 16.9달러를 기록했다. 품목별로는 페이셜 케어 제품 시장 규모가 1억5820만 달러를 기록해 가장 큰 비중을 차지했고, 바디케어, 천연 스킨케어, 영유아용 스킨케어 등이 뒤를 이었다. 캄보디아 스킨케어 시장은 앞으로도 지속 성장해 2028년에는 시장 매출이 3억3025만 달러 규모에 달할 것으로 전망된다. 한편 프리미엄 제품이 전체 스킨케어 시장에서 차지하는 비중은 10% 내외로 매우 낮은 것으로 나타났다.

<캄보디아 스킨케어 시장 규모>

(단위: US$ 백만)

[자료: 스태티스타(Statista Market Insights)]

수입 동향 및 대한 수입규모

ITC Trademap에 따르면 2023년 캄보디아의 스킨케어(HS 코드 3304.99) 수입 규모는 전년 보다 43.3% 증가한 8718만 달러 이상을 기록했다. 이 중 한국산 제품 수입은 전년 대비 43.3% 증가한 약 3679만 달러를 기록해, 전체 스킨케어 수입 중 42.2%의 비중으로 1위를 차지했다. 태국은 2023년 약 1855만 달러 상당의 제품을 수출해 한국에 이어 대캄보디아 수출 2위를 차지했고, 중국, 싱가포르, 홍콩 등이 그 뒤를 이었다.

<캄보디아 기초화장품(HS 3304.99) 수입 동향>

(단위: US$ 천, %)

구분

수입 상대국

수입규모

2023년

시장점유율

’22/23

증감률

2021

2022

2023

1

한국

17,744

22,412

36,789

42.2

64.1

2

태국

15,338

14,441

18,548

21.3

28.4

3

중국

2,161

7,305

13,206

15.1

80.8

4

싱가포르

2,032

4,507

5,425

6.2

20.4

5

홍콩

6,953

4,799

4,419

5.1

-7.9

6

인도네시아

1,239

1,889

2,302

2.6

21.9

7

프랑스

2,862

1,411

2,089

2.4

48.1

8

일본

2,824

1,201

1,457

1.7

21.3

9

말레이시아

294

338

566

0.6

67.5

10

인도

401

499

525

0.6

5.2

기타

2,677

2,054

1,855

2.1

-9.7

합계

54,527

60,856

87,181

100.0

43.3

주: 캄보디아의 수입 상대국이 발표한 수출 통계 기준(2024.7.1 mirror data 조회)

[자료: ITC Trademap, 한국무역협회 K-stat 무역통계]

한편 2024년에도 캄보디아 시장 내 K-뷰티의 강세는 지속되고 있다. 한국무역협회 K-stat 무역통계에 따르면 2024년 1월부터 5월까지 한국의 대캄보디아 스킨케어 제품 수출 누적액은 2294만 달러를 기록해 전년 동기 대비 66.7% 증가한 것으로 나타났다.

경쟁 동향

국내 화장품 제조 기반이 매우 취약한 캄보디아 스킨케어 시장은 다양한 해외 브랜드들이 진출해 경쟁하고 있다. 또한 구매력이 약하고 가격 민감도가 높은 소비자들이나 화장품 구매 접근성이 떨어지는 지방 소비자들을 대상으로 한 저가 또는 낱개포장 제품들도 상당량 유통되고 있다. 특히 품질이 불량하거나 출처가 불명확한 성분을 다른 브랜드 제품과 섞어서 매우 저렴한 가격에 판매하는 업체들이 많은 것으로 알려져 있으며, 캄보디아 당국은 소비자 보호를 위해 위조 및 불량 화장품 유통 업체 단속을 정기적으로 실시하고 있다.

<캄보디아 정부의 불량 화장품 단속 현장>

[자료: 크메르타임즈]

수입 스킨케어 제품으로는 한국산 제품을 비롯해 태국, 중국, 싱가포르, 홍콩, 인도네시아, 프랑스, 일본 등 다양한 브랜드들이 진출해 있으며, 작은 시장 규모에 비해 진출 브랜드 및 유통업체가 난립해 경쟁이 매우 치열하다. 최근 미디어 노출 및 한류 등을 바탕으로 K-뷰티의 인기가 지속 상승하면서 다양한 한국 브랜드들도 꾸준히 시장에 유입되고 있다.

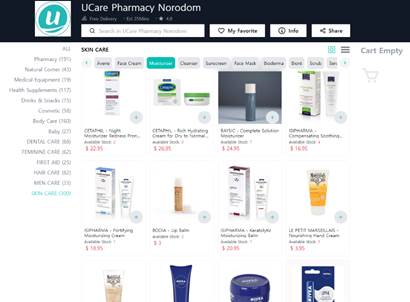

UCare Pharmacy 등의 드럭스토어나 주요 온라인 플랫폼에 입점한 스킨케어 브랜드는 Cetaphil, Avene, 코스알엑스(한국), Dove, 에스폴리오(한국), Baysic, 뷰그린(한국), Bioderma, Eucerin, Garnier, Bioré, Isipharma, Bodia(캄보디아), Cerave, La Roche-Posay, Labell, L’oreal, Neutrogena, Nivea, Physiogel, Ponds, The Ordinary, Vaseline, Vichy 등이다.

<온라인 배달 플랫폼에 입점한 드럭스토어가 판매 중인 스킨케어 제품>

[자료: Nham24]

주요 쇼핑몰에 입점해 있거나 독립매장 형태로 진출해 있는 주요 브랜드 중 한국 브랜드는 더페이스샵, 네이처리퍼블릭, 더샘, 토니모리, 메디힐 등이다. 해외 브랜드는 The Body Shop, L’Occitane, Clarins, Revlon 등이다.

앞서 말한 UCare Pharmacy나 Guardian 등과 같은 드럭스토어 외에도 한국산 제품을 포함한 다양한 수입 화장품을 취급하는 멀티브랜드숍이 도심을 중심으로 급격히 확대되고 있다. 주요 화장품 멀티브랜드숍은 Goody Shop, Costmebeauty, Norm+, Aosotplus, Lush Skin, SGB, YZ Gen Store, My Beauty Station 등이며, 해당 업체들은 K-뷰티 수요에 대응하기 위해 다양한 한국 화장품을 취급하고 있다. 페이스북이나 인스타그램 등의 소셜미디어, 온라인 전자상거래 플랫폼 등에서도 다양한 스킨케어 브랜드가 유통되고 있다.

[Aeon Mall Mean Chey 지점에 입점한 멀티브랜드 화장품숍]

[자료: KOTRA 프놈펜무역관 촬영]유통구조

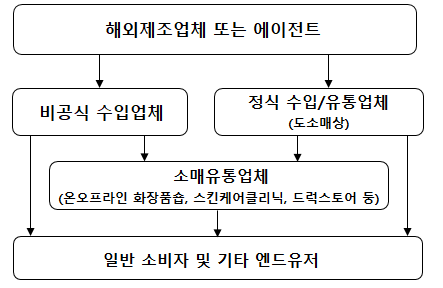

캄보디아 내 화장품은 오프라인 유통채널 중심으로 이루어지고 있으나 최근 온라인을 통한 유통 비중이 조금씩 확대되고 있는 추세이다. 오프라인 유통채널은 개별 소매점 및 체인, 전통시장, 슈퍼마켓, 드럭스토어 등이 주를 이루고 있고, 온라인 채널은 페이스북, 인스타그램 등의 소셜미디어, 온라인 쇼핑몰, 모바일 쇼핑 앱 등이 있다. 최근에는 다양한 화장품 소매점이 프놈펜 등 주요 도시를 중심으로 확대되고 있으며, 고객 유치를 위해 피부 상담 및 무료 샘플 제품 등의 혜택을 제공하기 때문에 큰 인기를 누리고 있다. 고가나 유명 화장품 브랜드 일부는 Aeon Mall이나 Chip Mong Mall 등 현지 대형 쇼핑몰 내에 입점해 있기도 하다.

<캄보디아 스킨케어 제품 유통구조>

[자료: KOTRA 프놈펜무역관]

관세율 및 인증

HS 코드 3304.99에 해당하는 품목을 캄보디아로 수입할 때 기본적으로 적용되는 세금은 관세 35%, 특별세 10%, 부가세 10%이다.

<HS3304.99 품목 캄보디아 수입 시 기본 세율>

HS 코드

품명

단위

세금(%)

관세

특별세

부가세

3304.99

-- 기타

3304.99.20

--- 여드름 억제 크림

Kg

35

10

10

3304.99.30

--- 그 밖의 얼굴이나 피부용 크림과 로션

Kg

35

10

10

3304.99.90

--- 기타

kg

35

10

10

[자료: 캄보디아 관세청((https://customs.gov.kh/en/publications/14043-customs-tariff-of-cambodia-km-2022)]

한국산 제품을 캄보디아로 수출할 때 FTA 협정별 세율은 다음과 같다.

<한-아세안 FTA 협정세율>

HS 코드

품명

협정세율

양허유형

3304.99

기초화장용 제품류

5%

SL(민감품목)

주: 2024년부터 협정관세율 5% 적용

<한-캄 FTA 협정세율>

HS 코드

품명

협정세율

양허유형

3304.99

기초화장용 제품류

35%

EX

주: 양허유형 EX는 기준 관세율을 유지하는 품목

<역내포괄적경제동반자협정(RCEP) 협정세율>

HS 코드

품명

협정세율

3304.99

-- 기타

3304.99.20

--- 여드름 억제 크림

35%

3304.99.30

--- 그 밖의 얼굴이나 피부용 크림과 로션

U

3304.99.90

--- 기타

U

주: 양허표의 각 인하 단계에 “U”로 표시된 세번은 관세 인하 또는 철폐의 모든 약속으로부터 제외됨

여러 협정 세율을 비교해 봤을 때 한국에서 캄보디아로 스킨케어 제품을 수출할 경우 한-아세안 FTA를 적용하는 것이 가장 유리하다.

캄보디아에서 화장품을 유통하기 위해서는 캄보디아 보건부 산하 식약국(Department of Drugs and Food)의 규정에 따라야 하며, 유통 전 수입 허가 취득 및 제품 등록을 완료해야 한다. 제품 등록을 위해서는 제품 등록 신청서, 샘플, 성분 분석서, 제품정보파일(Product Information File), 자유판매증명서(Free Sales Certificate), 위임장(Letter of Authorization), GMP/ISO 등 인증(해당시)을 캄보디아 보건부 단일창구에 제출해야 한다. 등록 수수료는 통상 품목당 20달러이며, 제품 등록에 걸리는 기간은 3개월 내외, 유효기간은 2년이다. 등록 수수료 및 소요 기간 등은 제품이나 기간, 담당자에 따라 달라질 수 있으며, 비공식 비용이 발생하기도 한다.

캄보디아 화장품 등록에 대한 자세한 사항은 KOTRA 해외시장뉴스 해외인증정보 캄보디아 화장품 등록을 참고하면 된다.

시사점 및 전망

캄보디아 스킨케어 시장은 지속적인 경제 성장 및 가처분 소득 증가, 젊은 인구, 인플루언서나 매체의 영향 등으로 지속 성장할 것으로 보인다. 증가하는 화장품 수요에 따라 현재 페이셜 케어 및 보급형 제품 위주로 이루어진 시장이 향후에는 남성용 그루밍, 바디케어, 트러블케어 등으로 점차 확대 및 세분화될 것으로 예상된다. 우수한 품질과 합리적인 가격, 다양한 제품군을 통해 현지시장에서 인기를 누리고 있는 K-뷰티의 강세도 지속될 것으로 예상된다. 한국 제품 간의 치열한 경쟁 속에서 살아남기 위해서는 제품 품질 이외에도 가격, 포장, 고객 프로모션 및 유통사 혜택 제공 등 전략이 필요하다.

자료: 스태티스타(Statista Market Insights), 크메르타임즈, Nham24, 캄보디아 관세청, ITC Trademap, 한국무역협회 K-stat 무역통계, KOTRA 프놈펜무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>