산업소개

해외시장뉴스

수치로 보는 홍콩 스킨케어 시장 트렌드

첨부파일

등록일 2024-08-29

조회수 207

-

수치로 보는 홍콩 스킨케어 시장 트렌드

- 트렌드

- 홍콩

- 홍콩무역관 김영석

- 2024-08-19

- 출처 : KOTRA

-

온라인 유통채널을 통한 판매 확대 추세

인지도 높은 프리미엄 제품 수요 증가

시장 집중도 낮아져, 한국 스킨케어 제품 진출 가능성 높아

시장 현황

팬데믹이 종료되고 포스트 코로나 시대에 돌입하면서, 홍콩 스킨케어 시장이 다시 성장하고 있다. 많은 여행객이 다시 홍콩을 찾기 시작했고, 특히 중국 본토 관광객 유입은 홍콩 스킨케어 시장의 빠른 성장으로 이어지고 있다. 시장조사기관 유로모니터(Euromonitor)에 따르면, 2023년 홍콩 스킨케어 시장 매출액은 전년 대비 19.9% 증가한 261억4000만 홍콩달러(약 33억5128만 달러)를 기록했다. 최근 5년 매출 추이를 살펴보면 2020년 팬데믹 영향으로 시장 규모가 큰 폭으로 감소 한 후 빠르게 회복세를 보이고 있다.<연도별 홍콩 스킨케어 시장 매출액>

(단위: 백만 홍콩 달러)

2018

2019

2020

2021

2022

2023

25,542

24,325

17,727

20,610

21,804

26,140

[자료: Euromonitor, ‘Skin Care in Hong Kong’ (2024년 5월)]

스킨케어 시장은 크게 바디케어, 페이셜케어, 핸드케어, 스킨케어 세트로 구분할 수 있다. 전체 스킨케어의 절반 이상을 차지하는 페이셜 케어는 크게 여드름 케어, 마스크팩, 수분크림, 립 케어 제품 등으로 구분된다. 스킨케어 제품 중에서는 페이셜 케어 시장의 성장률이 가장 두드러진다. 2023년 홍콩 페이셜케어 관련 제품 매출액은 전년 대비 19.5% 증가한 약 164억 홍콩달러(약 21억 달러)로 전체 스킨케어 시장의 약 60% 이상을 차지했다. 그중 수분크림 품목은 전체 스킨케어 시장 내 단일 품목 중 가장 높은 매출액인 113억 홍콩 달러를 기록했다.

주목해야 할 홍콩 스킨케어 시장 주요 트렌드

1) 부상하는 온라인 채널

홍콩 전자상거래 시장은 1990년대 후반부터 시작돼 2000년대에 본격적으로 발전하기 시작했다. 90년대 홍콩 전자상거래 산업 그 시작은 중국 본토보다 빨랐지만, 높은 인구밀도로 인한 오프라인 매장 접근 용이성, 주요 소비자군이 여행객이라는 점, 그리고 온라인 결제에 보수적인 홍콩 소비자 성향 등 복합적 이유로 발전이 더딘 모습을 보였다.

다만 전국적으로 인터넷 보급률이 증가하고, 스마트폰 사용량도 증가함에 따라 다수 스킨케어 브랜드도 온라인 채널을 통한 판매를 강화하고 있다. 특히 팬데믹 기간에 홍콩 소비자들의 온라인 소비가 눈에 띄게 증가하며 이커머스 시장의 성장을 견인했다. 2020년 11월 KPMG에서 진행한 설문조사에 따르면, 홍콩 소비자의 73%가 팬데믹 이후 온라인 쇼핑 사용이 늘어났다고 답했고, 84%의 소비자가 온라인을 쇼핑을 계속 하겠다고 응답했다.

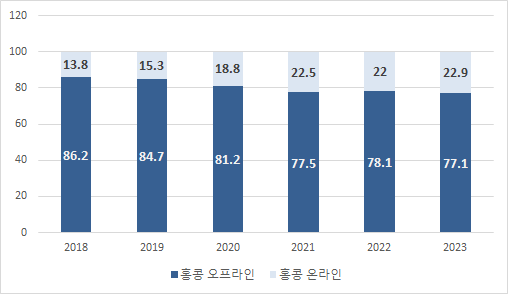

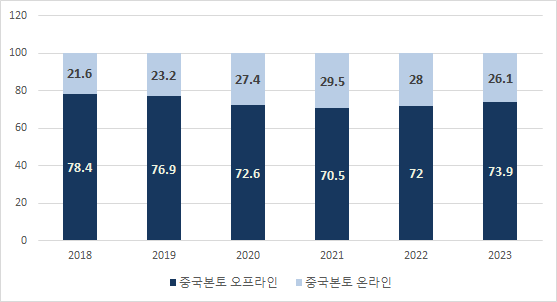

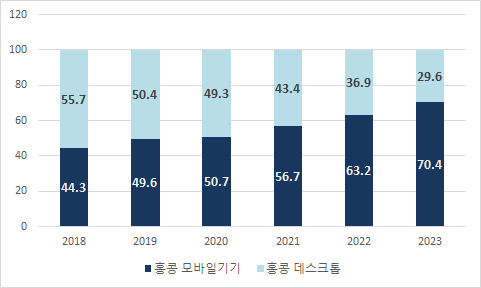

홍콩 스킨케어 유통채널과 마케팅 방법도 온라인, 모바일 중심으로 서서히 재편되고 있다. 시장조사기관 스태티스타(Statista)에 따르면 2018년에는 약 13.8% 스킨케어 제품만이 전자상거래를 통해 판매됐으나, 온라인 유통은 꾸준히 증가해 2023년에는 약 22.9% 스킨케어 제품이 온라인 채널을 통해 판매됐다. 중국 본토에서는 2018년 약 21.6% 제품이 온라인을 통해 판매됐고, 2023년에는 26.1%를 기록했다. 홍콩 온라인 유통이 중국 본토보다 빠르게 성장하고 있는 것을 볼 수 있다.<홍콩 스킨케어 매출기준 온-오프라인 시장 점유율>

(단위:%)

[자료: Statista, KOTRA 홍콩 무역관 재구성]

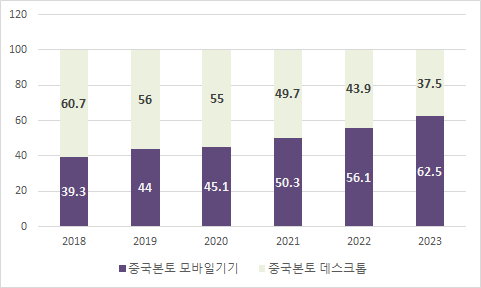

<중국 본토 스킨케어 매출기준 온-오프라인 시장 점유율>

(단위:%)

[자료: Statista, KOTRA 홍콩 무역관 재구성]

온라인 거래 중, 모바일 기기를 통한 스킨케어 제품 판매는 2018년 44.3%에서 2023년 70%까지 증가하는 모습을 보였다. 같은 기간 중국 본토에서는 각각 39.3%, 62.5% 제품이 모바일 기기를 통해 판매됐다. 홍콩 소비자들이 중국 본토 소비자들에 비해 데스크톱보다는 모바일기기를 통한 쇼핑을 선호하는 것을 볼 수 있다. 스마트폰의 보급화와 더불어 SNS 및 라이브커머스 활성화에 따라 젊은층을 필두로 편리성을 앞세운 모바일쇼핑은 지속적으로 증가할 것으로 전망된다.

<홍콩 스킨케어 제품 pc/모바일 유통채널 점유율>

(단위:%)

[자료: Statista, KOTRA 홍콩 무역관 재구성]

<중국본토 스킨케어 제품 pc/모바일 유통채널 점유율>

(단위:%)

[자료: Statista, KOTRA 홍콩 무역관 재구성]

<다양한 할인이벤트를 진행하고 있는 LOOKFANTASTIC 홍콩 웹사이트>

[자료: LOOKFANTASTIC]

2) 프리미엄 제품의 빠른 성장세

홍콩 내 프리미엄 스킨케어 제품 수요가 지속해서 증가하고 있다. 최근 5년 매출 기준 품목별 시장 점유율 추이를 살펴보면, 프리미엄 제품의 시장 점유율이 점차 늘어나고 있다. 2018년에는 전체 매출 중 82.8% 제품이 프리미엄 제품이었으나, 2023년에는 88.7%까지 상승했다. 한편 프리미엄 제품 정의는 다소 광범위하며, 모기업이 일반 사람들이 인지할 법한 대기업일 경우 프리미엄으로 분류되고 있다.

<매출 기준 연도별 프리미엄 및 일반 제품 시장 점유율>

(단위: %)

구분

2018

2019

2020

2021

2022

2023

프리미엄

(Premium)

82.8

83.9

87.1

87.8

88.0

88.7

일반(Mass)

17.2

16.1

12.9

12.2

12.0

11.3

[자료: Euromonitor, ‘Skin Care in Hong Kong’ (2024년 5월)]

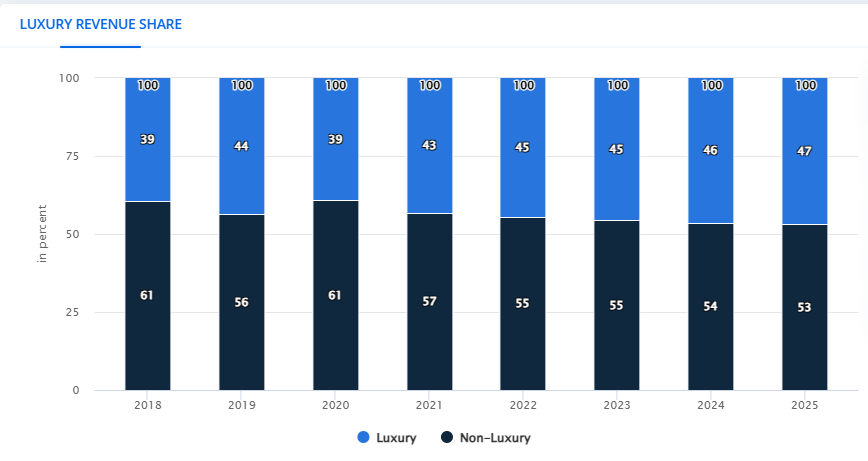

2023년 매출 기준 시장 점유율이 전년 대비 15% 이상 증가한 제품은 프리미엄 마스크 팩(20.4%), 프리미엄 클렌징 제품(18.7%), 프리미엄 수분크림 제품(25.8%), 프리미엄 립케어(17.6%)로 모두 프리미엄 제품이다. 브랜드 측면에서도 로레알(L'Oréal), 시세이도(Shiseido) 등 그룹 브랜드 제품의 점유율이 10% 이상 성장했다. 한편, 시장조사기관 스태티스타에서는 스킨케어 제품을 럭셔리와 논 럭셔리로 구분하고 있으며, 조사 결과 럭셔리 제품의 시장 점유율이 지속적으로 증가하고 있는 것으로 나타났다.

<연도별 럭셔리/논 럭셔리 스킨케어 제품 매출 점유율 추이>

[자료: Statista]

<홍콩에서 인기 있는 프리미엄 브랜드 제품>

끌레드뽀 보떼

(Clé de Peau Beauté) 세럼

에스티로더(Estée Lauder) 세럼 (갈색병)

랑콤(Lancôme) 세럼

[자료: Shiseido, Estée Lauder, Lancôme]

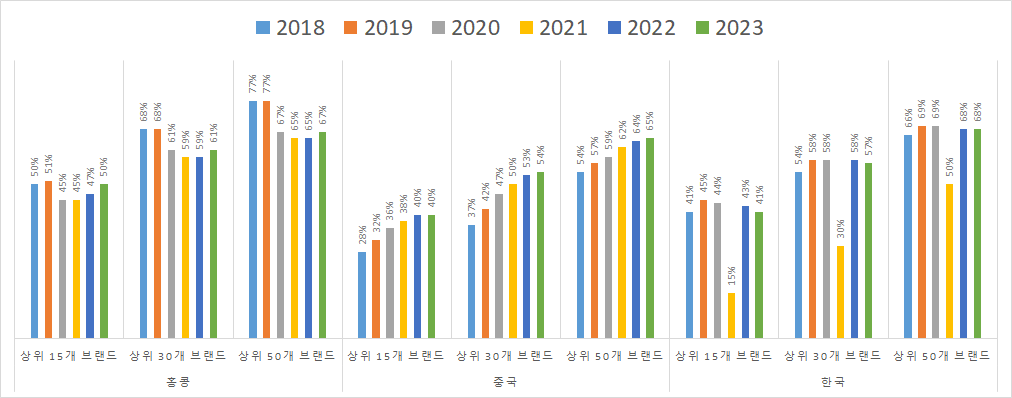

3) 낮아지는 시장 집중도, 늘어나는 한국 수입 제품

2018년부터 2023년까지 매출 기준 상위 15개, 30개, 45개 브랜드의 시장 점유율을 각각 살펴보면 다음과 같은 특징을 찾아볼 수 있다. 2018년 홍콩 스킨케어 상위 15개 브랜드 점유율은 50%로 2023년과 동일하다. 다만 상위 50개 브랜드 점유율을 보면 2018년 77%에서 2023년 67%로 10%p 줄어든 것을 확인할 수 있다. 반면에, 중국 본토 상위 50개 브랜드 점유율은 오히려 2018년 54%에서 65%로 11%p 늘었다. 한국 스킨케어 시장 상위 15개, 30개, 50개 브랜드 점유율은 2018년에서 2023년 거의 동일한 수준을 유지하고 있다. 시장 점유율 측면에서, 홍콩 스킨케어 산업 시장 집중도는 낮아지고 있다. 이는 신규 브랜드 측면에서 보면 시장 진입장벽이 낮아지고 있는 것으로, 시장 진출이 점차 용이해지고 있다고 해석할 수 있다.<홍콩, 중국, 한국 주요 브랜드 시장 점유율>

(단위: %)

지역

브랜드 수

2018

2019

2020

2021

2022

2023

홍콩

상위 15개

50

51

45

45

47

50

상위 30개

68

68

61

59

59

61

상위 50개

77

77

67

65

65

67

중국

상위 15개

28

32

36

38

40

40

상위 30개

37

42

47

50

53

54

상위 50개

54

57

59

62

64

65

한국

상위 15개

41

45

44

15

43

41

상위 30개

54

58

58

30

58

57

상위 50개

66

69

69

50

68

68

[자료: Euromonitor, ‘Skin Care in Hong Kong’ (2024년 5월), 홍콩 무역관 재구성]

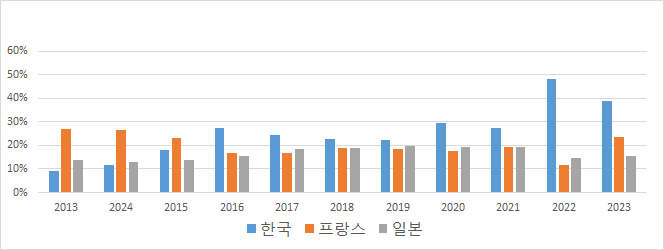

2024년 8월 7일 GTA 통계에 따르면, 2013년 홍콩의 한국 스킨케어 제품 수입액은 1억9000만 달러로 수입국 순위 5위, 시장점유율은 9%에 불과했지만, 2016년부터 수입 1위 국가로 올라섰고 2023년까지 꾸준히 1위를 기록하고 있다. 2023년 홍콩의 한국 제품 수입액은 20억900만 달러, 시장점유율은 39%를 기록하면서 한국이 압도적인 1위 수입국으로 등극했다. 또한, 최근 10년간 상위 3개 홍콩 스킨케어 수입국 시장 점유율을 살펴보면 한국만 꾸준히 늘고 있는 것을 확인할 수 있다.

<2013~2023년 홍콩 스킨케어 시장 점유율 상위 3개국 시장 점유율>

(단위: %)

[자료: Global Trade Atlas, 2024.8.7. KOTRA 홍콩 무역관 재구성]

페이셜 살롱을 운영 중인 바이어 G사의 구매 담당자 인터뷰

최근 10년 통계에 따르면 홍콩 스킨케어 시장에서 한국의 시장 점유율은 꾸준히 확대되고 있다. KOTRA 홍콩 무역관은 페이셜 살롱을 운영하는 바이어 G사의 구매 담당자(Purchasing Manager)를 인터뷰해 홍콩 시장에서의 한국 스킨케어 제품 이미지, 판매 트렌드, 그리고 수입 시 고려하는 요소들에 대해 알아봤다.

Q. 홍콩 소비자들이 느끼는 한국 스킨케어 제품 이미지는?

A. 한국 제품은 다양한 브랜드에서 프리미엄 제품부터 중저가 제품까지 폭넓은 선택지를 제공해 홍콩의 다양한 소비자층에게 매력적으로 다가가고 있다. 다만 현재는 다양한 한국 제품 중에서도, 여전히 가성비가 좋고 비교적 저렴한 제품이 선호되는 경향이 있다. 한편, 홍콩에서 수년간 지속된 한류 열풍으로 한국 문화와 제품에 대한 이해도가 높아지면서, 자연스럽게 한국 피부관리 제품에 대한 선호도도 상승하고 있는 것으로 보인다.

Q. 최근 홍콩 스킨케어 제품 판매 트렌드는?A. 전자상거래, 특히 라이브 판매를 통한 매출이 급격히 늘고 있다.

Q. 스킨케어 제품을 수입할 때 고려하는 요소는?A. 크게 가격, 용도, 최소주문수량(MOQ), 디자인 등을 고려한다. 최근 한국 기업의 MOQ는 3000~5000개 사이로 비교적 높게 형성돼 있는 것으로 확인했다. 신규 브랜드의 경우 시장 반응을 살피는 것이 필요한데, 초기부터 높은 MOQ는 부담스러울 수 있다.

Q. 새롭게 관심 두고 있는 제품은?

A. 최근 홍콩에서도 울쎄라와 같은 HIFU(고강도 집속 초음파) 시술이 보편화되면서 시술 후 사용할 수 있는 고보습, 고콜라겐 기능성 제품을 찾고 있다.

시사점

홍콩 스킨케어 시장은 앞으로도 지속적으로 성장할 것으로 예상된다. 홍콩은 여전히 인증, 관세, 물류 등 여러 가지를 고려했을 때, 타 국가 및 지역 대비 시장 진입장벽이 비교적 낮다. 또한 홍콩은 자체 제조 및 생산 여건이 충분치 않아 다수 소비재는 수입품에 의존하는 성향을 보인다. 홍콩 사람들은 수입품 구매에 대해 다른 지역에 비해 거부감이 적은 것으로 알려져 있다.한국 제품, 특히 소비재는 최근 몇 년 동안 홍콩 소비자들 사이에서 점차 인기를 얻고 있다. 사우스 차이나 모닝 포스트(South China Morning Post)에 따르면 올해 상반기 홍콩 내 외국 수입 브랜드 중 한국 브랜드 기여도는 12.9%로 2023년 점유율인 9.6%를 넘어섰다. 우리 기업들이 홍콩 스킨케어 시장 트렌드를 이해하고 분석한다면 홍콩 틈새시장을 노려봄 직하다. 홍콩 시장은 홍콩 소비자뿐만 아니라 중국 본토, 외국인들까지 고루 분포돼 있어 세계로 향하는 초석으로 삼을 수도 있다.

오는 11월에는 홍콩에서 대형 뷰티 전시회인 코스모프로프 아시아(Cosmoprof Asia)가 개최된다. 이 전시회는 홍콩 바이어뿐만 아니라 글로벌 시장에 제품을 공급하는 제3국 바이어들과의 네트워킹 기회를 제공한다. 또한, 홍콩을 포함한 글로벌 시장 진출의 관문으로 활용될 수 있어, 해외 시장을 고려하는 기업들에게 참여가 좋은 기회가 될 것이다.자료: Euromonitor, Statista, KPMG, HKTDC, GTA, South China Morning Post, 주요 제품 브랜드 홈페이지(LOOKFANTASTIC,Shiseido, Estée Lauder, Lancôme), KOTRA 홍콩 무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>